La web de Maco048. Criminología

Las mentes simples casi siempre yerran en sus juicios

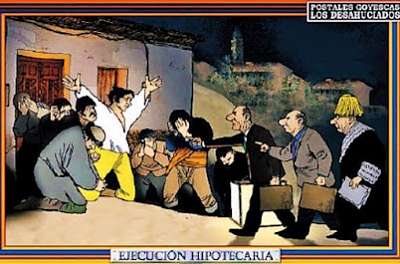

PP, semana de gloria: 6.2 millones de ciudadanos sin trabajo

Pero no es culpa del Gobierno y mucho menos de la banca…

Fuente: Im-Pulso

Un millón de dólares robados en 60 segundos

El FBI arrestó a 14 personas por el robo de un millón de dólares del banco Citibank utilizando cajeros establecidos en diferentes casinos del sur de California y Nevada.

En este caso particular, las autoridades afirmaron que los sospechosos abrieron cuentas bancarias en la misma entidad previamente al robo. Posteriormente, fueron a distintos casinos en California y Nevada y retiraron el dinero en efectivo de los diferentes puestos tantas veces como pudieron durante un período de 60 segundos. Al parecer, alguien detectó una vulnerabilidad que impedía a la entidad bancaria registrar las extracciones adicionales de dinero que se produjeran en ese lapso.

El FBI en conjunto con otras autoridades arrestaron a 13 de los sospechosos en Los Ángeles durante esta semana. Aparentemente, los sospechosos utilizaron el dinero para jugar en los casinos y se les ofreció habitaciones de hotel debido al elevado monto que habían destinado al juego. Además, los delincuentes mantuvieron el monto de las extracciones por debajo de los 10000 dólarespara evitar los requerimientos federales de reportes de transacción.

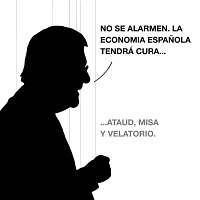

Rajoy el payaso de Europa

En los departamentos de comunicación de los gobiernos europeos se sabe que los teletipos de la agencia Reuters, especializada en temas económicos y una de las más importantes del mundo, no deben ignorarse. Por esta agencia nos enteramos de que el G-7 (los siete países más ricos del mundo) iba a celebrar una reunión de urgencia por videoconferencia para hablar de la grave situación de España, y por Reuters nos enteramos también que España iba a solicitar el rescate financiero. Además es sabido que los altos funcionarios de la Unión Europea y del Gobierno alemán dan noticias a esta agencia para enviar “advertencias” a otros gobiernos. El último teletipo de Reuters sobre España y su presidente del Gobierno es demoledor.

Reuters cita como fuente a un “alto funcionario” de la Unión Europea que asistió al Consejo celebrado el pasado fin de semana en Bruselas, quien afirma que

Ampliar en: Saltimbanqui (El Circo)

![]()

Bankia, otro banco que cae para el mismo lado

Bankia surgió como consecuencia del proceso de reestructuración del sistema de cajas de ahorro impulsado por el Banco de España a través de un modelo financiero denominado Sistema Institucional de Protección (SIP). En el año 2010 se crea el Banco Financiero y de Ahorros fundado conjuntamente por Caja Madrid y Bancaja, al que se han adherido La Caja de Canarias, Caixa Laietana, Caja de La Rioja, Caja Ávila y Caja Segovia. Esta operación conocida en términos financieros como fusión fría está controlada por Caja Madrid entidad que gestionará conjuntamente unos 340000 millones de euros de activos y recibirá ayudas del FROB cercanas a los 4465 millones.

El Banco Financiero y de Ahorros se constituyó el 3 de diciembre de 2010 y comenzó a operar el 1 de enero de 2011. El dos de marzo de 2011 se presentó el nuevo nombre comercial, Bankia, que nace de la unión de siete entidades financieras española, con presencia mayoritaria en sus zonas de influencia. La fusión de las siete cajas se realizó en sólo cuatro meses, ya que el contrato de integración se firmó el 30 de julio de 2010. La unión se realizó bajo la figura de un Sistema Institucional de Protección, conocida como fusión fría. Está presidida desde su constitución por Rodrigo Rato.

En marzo de 2011 las asambleas de las siete cajas de ahorros que forman parte de su accionariado aprobaron traspasar todos sus activos y pasivos a Bankia, reservándose el nombre comercial, la obra social y una serie de edificios considerados históricos.

La nacionalización parcial de Bankia ha generado un cruce de acusaciones entre los dos principales partidos. Varios dirigentes autonómicos del PSOE han responsabilizado directamente al PP de la crisis de Bankia que ha llevado a la nacionalización parcial de la entidad, y en concreto han acusado a los gobiernos de Madrid y la Comunidad Valenciana.

El líder de los socialistas madrileños, Tomás Gómez, y el de los valencianos, Ximo Puig, han coincidido en culpar a los gobernantes de sus respectivas comunidades por la gestión de Caja Madrid y Bancaja, las dos principales entidades integradas en Bankia.

La Fiscalía estima a Banesto responsable civil subsidiario de estafa electrónica

Según han informado a Efe fuentes judiciales esta es una de las primeras veces en nuestro país en las que el Ministerio Público considera responsable civil subsidiario a una entidad bancaria por una estafa motivada por el fallo de sus “sistemas de autentificación y seguridad” que presuntamente “no detectaron el origen fraudulento de la orden” lo que hizo posible una transferencia no autorizada por la víctima.

Según el escrito de acusación provisional del Ministerio Público, al que hoy ha tenido acceso Efe, los hechos se remontan al 3 de mayo de 2007, cuando supuestamente uno de los dos acusados realizó una transferencia delictiva a través de internet desde la cuenta de la víctima a otra que el segundo procesado había abierto “específicamente” para cometer la estafa y obtener un “lucro ilícito”.

En este momento -continúa el escrito-, los sistemas de autentificación y seguridad del banco no detectaron el origen fraudulento de la orden” y la transferencia, por importe de 3.363 euros se materializó.

De esta manera, tras recibir el dinero en su cuenta el segundo procesado hizo efectivos ese mismo día 3.060 euros en una sucursal que la entidad bancaria tiene en Segovia y presuntamente los mandó al extranjero “mediante un servicio de envío postal de dinero, consciente de que con esta forma de operar sería imposible rastrear su paradero”.

Este inculpado se habría quedado además con los 303 euros restantes “en concepto de comisión” por su participación en la presunta estafa.

Se da la circunstancia de que sólo unos minutos antes de que el primer encausado realizara esta transferencia había intentado hacer otra valiéndose de las claves bancarias de otra víctima, de las que se había apoderado de forma ilegal, sin embargo esta operación “fue rechazada por el sistema de seguridad del banco afectado”.

La Fiscalía de Guipúzcoa considera que estos hechos son constitutivos de un delito continuado de estafa en su modalidad de manipulación informática, del que considera responsables a ambos acusados para los que pide dos años de prisión.

Alternativamente, el Ministerio Público cree que el inculpado que abrió la cuenta bancaria en la que se hizo la transferencia podría ser responsable de un delito de receptación en su modalidad de blanqueo de capitales, por el que demanda tres años de cárcel y una multa de 6.000 euros.

Solicita también que ambos procesados sean declarados responsables civiles directos y solidarios de la estafa y que indemnicen a su víctima con los 3.363 euros estafados más los intereses legales. Asimismo considera al banco en el que la víctima tenía su cuenta responsable civil subsidiario de estos hechos.

Según han informado a Efe fuentes judiciales esta es una de las primeras veces en nuestro país en las que el Ministerio Público considera responsable civil subsidiario a una entidad bancaria por una estafa motivada por el fallo de sus “sistemas de autentificación y seguridad” que presuntamente “no detectaron el origen fraudulento de la orden” lo que hizo posible una transferencia no autorizada por la víctima.Según el escrito de acusación provisional del Ministerio Público, al que hoy ha tenido acceso Efe, los hechos se remontan al 3 de mayo de 2007, cuando supuestamente uno de los dos acusados realizó una transferencia delictiva a través de internet desde la cuenta de la víctima a otra que el segundo procesado había abierto “específicamente” para cometer la estafa y obtener un “lucro ilícito”.“En este momento -continúa el escrito-, los sistemas de autentificación y seguridad del banco no detectaron el origen fraudulento de la orden” y la transferencia, por importe de 3.363 euros se materializó.De esta manera, tras recibir el dinero en su cuenta el segundo procesado hizo efectivos ese mismo día 3.060 euros en una sucursal que la entidad bancaria tiene en Segovia y presuntamente los mandó al extranjero “mediante un servicio de envío postal de dinero, consciente de que con esta forma de operar sería imposible rastrear su paradero”.Este inculpado se habría quedado además con los 303 euros restantes “en concepto de comisión” por su participación en la presunta estafa.Se da la circunstancia de que sólo unos minutos antes de que el primer encausado realizara esta transferencia había intentado hacer otra valiéndose de las claves bancarias de otra víctima, de las que se había apoderado de forma ilegal, sin embargo esta operación “fue rechazada por el sistema de seguridad del banco afectado”.La Fiscalía de Guipúzcoa considera que estos hechos son constitutivos de un delito continuado de estafa en su modalidad de manipulación informática, del que considera responsables a ambos acusados para los que pide dos años de prisión.

Alternativamente, el Ministerio Público cree que el inculpado que abrió la cuenta bancaria en la que se hizo la transferencia podría ser responsable de un delito de receptación en su modalidad de blanqueo de capitales, por el que demanda tres años de cárcel y una multa de 6.000 euros.Solicita también que ambos procesados sean declarados responsables civiles directos y solidarios de la estafa y que indemnicen a su víctima con los 3.363 euros estafados más los intereses legales. Asimismo considera al banco en el que la víctima tenía su cuenta responsable civil subsidiario de estos hechos.

Fuente: [Enlace bloqueado por la Tasa española AEDE]

_________________

Enlaces de interés:

– La web de Maco048. Noticias criminología: internet

– Apuntes Informática Aplicada al Trabajo Social. Capitulo 7 Comercio Electrónico

– Apuntes Introduccion a la Informática. Capitulo 1 La Ciencia y el método científico

Ladrón de bancos estúpido

Un ladrón encapuchado asaltó un banco con el habitual y disimulado método de darle un papel al cajero donde ponía «Esto es un atraco, entrégueme todo el dinero, voy armado», el ladrón tomó el botín y se dio a la fuga impunemente, peo cuando la policía le dio la vuelta al papel entregado por el atracador descubrió con estupor que Thomas Infante, el atracador, había usado un documento de pago con su nombre y dirección para escribir la nota. Por supuesto fue inmediatamente detenido.

Noticia completa: mnsbc

Cronología de la estafa o los préstamos de doña Baldomera

La hija del escritor Mariano José de Larra llegó a ser casi tan popular como su padre, aunque por motivos bastante menos honrosos. Doña Baldomera se ganó el sobrenombre de madre de los pobres gracias a un rudimentario negocio de inversión que ella misma desarrolló en el siglo XIX. Prometía dos onzas de oro por cada una que le entregaban. Pagaba dividendos a unos con el dinero que ponían otros, y a éstos, más tarde con el dinero que pondrían otros más en el futuro. Hasta que un día fueron más los que quisieron retirar que aportar. Doña Baldomera especulaba con bienes que no existían y, claro, acabó arruinando a mucha gente. La madre de los pobres resultó ser una gran estafadora.

Muchos le atribuyen a doña Baldomera el mérito de ser la inventora de la pirámide de préstamos, un método cuya filosofía ha inspirado una parte de la presunta estafa de Fórum Filatélico y Afinsa, empresas ambas intervenidas por la Audiencia Nacional desde el martes pasado. Evidentemente, no ha sido el único caso. La historia financiera española está plagada de casos de estafas a accionistas, inversores y ahorradores, que han visto cómo su dinero desaparecía y casi nunca los culpables acababan entre rejas. Éstos son algunos ejemplos:

SOFICO El escándalo del franquismo

Estalló en 1974. Las empresas implicadas lograron atraer a pequeños inversores gracias a un gran despliegue publicitario. Entre los administradores figuraban destacados generales. Se generó un agujero de 6.000 millones de pesetas de los de entonces (36 millones de euros) y unas 25.000 personas se pillaron los dedos. El capital invertido voló y los inversores se quedaron sin el piso que creían haber comprado en la Costa del Sol, donde los luminosos y carteles de Sofico se convirtieron casi en una seña de identidad de la costa malagueña.

Los empresarios Eugenio Peydró Salmerón y su hijo Eugenio Peydró Brillas fueron condenados en 1987 a nueve y dos años de prisión, respectivamente. Ambos recurrieron la sentencia y no fueron a la cárcel, y cuando en 1991 el Tribunal Supremo confirmó la sentencia condenatoria -17 años después de la suspensión de pagos-, Peydró padre había muerto.

FIDECAYA Más de 240.000 afectados

El procedimiento judicial se inició en 1982. Se trataba de presuntas estafas financiero-inmobiliarias que superaron los 1.800 millones de pesetas (11 millones de euros). Fidecaya era una entidad de ahorro particular que tenía en agosto de 1981, cuando se percibieron las primeras irregularidades, más de 240.000 pequeños depositantes.

La crisis suponía que los cedulistas se quedaran sin sus ahorros, pero el Estado garantizó sus depósitos. Fidecaya acumuló pérdidas superiores a la mitad de su capital suscrito, aplicó a sus operaciones condiciones distintas a las que tenía autorizadas y carecía de tesorería.

La fiscalía abrió en 1982 un proceso por presuntas estafas de más de 1.200 millones de pesetas. El polémico juez Ricardo Varón Cobos, que sustituyó por un mes al juez que entendía el caso [dejó también en libertad al jefe de la Camorra napolitana, Antonio Bardellino] exculpó al último propietario de Fidecaya, Edmundo Alfaro. La fiscal Carmen Tagle no se conformó con la decisión del juez Varón Cobos e interesó nuevas medidas contra Alfaro. Pero, sorprendentemente, en 1989 otro fiscal pidió el archivo del caso.

CAJA RURAL DE JAÉN Alteración de balances

Domingo Solís, hermano del ex ministro del Movimiento de Franco, tampoco cumplió condena en prisión pese a las irregularidades cometidas en la Caja Rural de Jaén y en las cooperativas Uteco a partir de 1977. La audiencia de esta provincia le había procesado a él, a su hijo Felipe, al director de la caja, Ricardo Cruz, y a otras 14 personas por «alterar el balance de resultados de 1981 de la Caja Rural de Jaén con el objeto de ocultar al Banco de España los altos niveles de endeudamiento contraídos por esta entidad con Uteco y la Cooperativa Provincial Agrícola».

Estas alteraciones consistían en la consignación de beneficios ficticios y en la reducción de descubiertos legales en cuentas corrientes por un total de 3.500 millones de pesetas (21 millones de euros). La Audiencia Nacional, en el año 1984, condenó sólo al hijo, Felipe Solís, y a Ricardo Cruz por delito monetario a tres años de cárcel. Tres años después, el Constitucional anuló las citadas penas.

CRISIS BANCARIA EN CADENA EN LOS SETENTA La caída de 50 bancos

En la segunda mitad de los años setenta y durante la primera de los ochenta se produjo una descomunal crisis bancaria. La avalancha de desplomes bancarios se inicia en el mes de enero de 1978, con la incautación por parte del Banco de España del Banco de Navarra, y se cierra como tendencia -aunque ha habido casos posteriores- con la intervención, en febrero de 1983, de 17 bancos de Rumasa (con unos recursos negativos que superaban los de 20.900 millones de pesetas), del Banco Atlántico, la Banca Masaveu y Exbank. Cincuenta bancos españoles, con cientos de miles de millones de pesetas en depósitos, desaparecen o cambian forzosamente de propietarios. Muchos miles de accionistas y clientes resultan perjudicados por esta crisis bancaria en cadena.

Cantidades multimillonarias de dinero público y también procedentes del propio sector bancario tuvieron que ser empleadas para conseguir el reflotamiento de las entidades bancarias enfermas de muerte. Los gestores de tanto desastre han salido en general bien parados a la hora de comparecer en los tribunales, a pesar de los informes previos a las intervenciones o quiebras sobre prácticas irregulares y presuntamente delictivas en su funcionamiento, elaborados en cada caso por los servicios del Banco de España.

DREXEL Falsedad continuada

Dos directivos de la sociedad de valores Drexel Burham Lambert, Jaime Asensio y José Manuel Abaroa, fueron condenados junto a un primo del primero, Francisco Javier Asensio, a un total de cinco años y ocho meses de cárcel por falsedad continuada en documento mercantil para la colocación de títulos de Repsol en la oferta pública de acciones de 1989.

BANESTO La caída de Mario Conde

El Banco de España intervino Banesto (Banco Español de Crédito), el 28 de diciembre de 1993. El proceso terminó con penas de cárcel para los principales responsables de la gestión de la entidad, incluido su presidente, Mario Conde (20 años de prisión), todos acusados de haber ocasionado un quebranto multimillonario a los accionistas. El agujero fue cifrado por el Banco de España en 605.000 millones de pesetas. A finales del año pasado la Dirección General de Instituciones Penitenciarias concedió a Mario Conde (en la cárcel desde 1998) el tercer grado penitenciario. Ahora Banesto está integrado en el grupo Santander.

BANFISA El antecedente más directo

El Banco Filatélico Español (Banfisa) estafó 600.000 euros (unos 100 millones de pesetas) en 2002. Afectó a 200 clientes que habían invertido una media de 12.000 euros en la entidad. El sistema, muy similar al empleado presuntamente por el Fórum Filatélico y Afinsa, era el siguiente: los empleados iban casa por casa ofreciendo sus productos o contactaban con padres de recién nacidos a los que regalaban 120 euros en sellos siempre que invirtiesen en la empresa.

Las cantidades entregadas por cada cliente oscilaban entre los 30 y los 90 euros mensuales. Los inversores recibirían un interés del 15% en los primeros cinco años y del 20% en los cinco siguientes con la única condición de que no se podían recuperar las cantidades entregadas antes de 10 años. Cumplido ese plazo, los clientes acudieron a las oficinas y comprobaron que su dinero había desaparecido. Es el antecedente más directo de los casos Afinsa y Fórum y también trabajaba con sellos como garantía del depósito de los clientes.

GESCARTERA Un escándalo que tocó a la CNMV y a Hacienda

Esta agencia de valores estafó unos 100 millones de euros a sus 2.000 clientes, entre ellos una treintena de instituciones ligadas a la Iglesia católica. Propiedad de Antonio Camacho, fue intervenida en el verano de 2001 por la Comisión Nacional del Mercado de Valores (CNMV) y provocó la dimisión de la entonces presidenta del organismo, Pilar Valiente.

Hace un año la juez de la Audiencia Nacional Teresa Palacios decretó la apertura del juicio oral contra Camacho y otros 13 imputados. La juez dejó fuera a Valiente y al ex secretario de Estado de Hacienda con el PP Enrique Giménez Reyna, hermano de Pilar Giménez Reyna y que también tuvo que dimitir cuando estalló el escándalo. Pilar Giménez Reyna captaba a los clientes principalmente entre instituciones religiosas. El fiscal pide para ella ocho años de cárcel.

AVA Un quebranto para 14.000 personas

AVA (Asesores de Valores S.A.) fue intervenida en febrero de 1998 por la CNMV después de dejar sin sus ahorros a cerca de 14.000 personas. La agencia actuaba por cuenta propia con el dinero de sus clientes y compró valores en el extranjero que luego se desplomaron. La mala gestión de los activos de sus clientes supuso un quebranto patrimonial de unos 84,1 millones de euros (14.000 millones de pesetas).

GRUPO BROKERS Compras de fincas de subastas judiciales

El grupo Brokers, dedicado a comprar fincas procedentes de subastas judiciales o mediante la promoción de urbanizaciones, anunció su quiebra en 1992, dejando unas deudas de 36 millones de euros (6.000 millones de pesetas) a 650 pequeños y medianos inversores.

EUROBANK El caso más reciente

Fue intervenido por el Banco de España en julio de 2003 para proteger los intereses de más de 2.000 personas que tenían depósitos en la entidad por más de 135 millones de euros.

Fuente: ElPais.es